法治时空(http://www.ghwshi.cn/):事件驱动周报 事件策略出现回调

资本市场上每天都有许多公司发生各种各样的事件,年报发布、上市公司再融资公布,研究上市公司的卖方分析师也会发布对于公司的观点,这些事件往往会对公司的股价产生不同方向、不同程度的影响,我们将这些事件冲击带来的股价变化称为事件驱动类投资机会。 报告要点

前言

资本市场上每天都有许多公司发生各种各样的事件,年报发布、上市公司再融资公布,研究上市公司的卖方分析师也会发布对于公司的观点,这些事件往往会对公司的股价产生不同方向、不同程度的影响,我们将这些事件冲击带来的股价变化称为事件驱动类投资机会。

关于事件驱动方面的研究,我们目前已有专题报告5篇,覆盖事件类型7个,建立了一整套事件监控系统。为了更好地跟踪我们事件驱动策略的表现,同时也为了更加系统地整合事件驱动类的投资机会,我们每周将会汇总本周发生事件的公司,并展示各个事件驱动策略的表现。

一、事件数据库

表1:事件简介

资料来源:长江证券研究所

二、最近一周事件列表

表2中展示了最近一周内发生各项事件的公司与发生的日期。

表2:最近一周事件列表

定向增发扭亏为盈评级上调员工持股日期公司简称日期公司简称日期公司简称日期公司简称20160509凯撒旅游20160510海伦哲20160510长电科技20160511龙韵股份20160509天地源20160511酒鬼酒20160510海王生物20160513双汇发展20160510雪莱特20160510四川路桥20160510双象股份20160510科大讯飞20160510音飞储存20160510翰宇药业20160510潮宏基20160511维格娜丝20160511新国都20160511中化岩土20160511中国电建20160512奥瑞金20160513科斯伍德20160513保变电气20160513万达院线20160513腾邦国际 资料来源:长江证券研究所

三、本周各事件表现

1、事件冲击评估系统

在对事件影响的评估过程中,我们发现市场行情对于股价的影响、小盘股效应对股价的影响、涨停没有买入机会等,给评估事件冲击的收益带来了很大的困难。

为了解决这三个问题,我们设定了对应的解决方法,即制定计算真实超额收益的方法:

1、事件发生后,从下一交易日始,选择首次开盘涨幅低于9%的首个交易日作为评估起始日T+1;

2、计算自T+1日至T+N日,发生事件公司(A)超额对应中信一级行业收益率Ra;

3、筛选A公司所在中信一级行业内,与A公司在T+1日市值最为接近的5家公司(以市值±30%为限),计算这些公司超额该中信一级行业的平均收益Rm;

4、计算该公司相对同行业近市值公司收益率Ra-Rm,并计算累计收益率Rpi;

5、所有测算剔除ST、*ST.

通过以上的流程,我们可以计算得到某个事件发生后,对于公司股价较为真实的影响。

计算得到了超额收益率,但是平均收益表现并不是衡量事件好坏的准确标准,因为简单平均将不同样本的偏离给掩盖了,该事件的风险也就被掩盖了,因此在对事件冲击进行评估的过程中,我们需要兼顾收益与风险。

因此,我们运用计算得到的超额收益将事件冲击转化为一个可度量、可量化的指标:

1、计算每一个事件所有M个公司T+1日至T+N日超额收益Rpi;

2、根据计算得到的超额收益曲线,计算在每个T+n日后K个交易日的累计收益 K(Rpi)n;

3、根据M个公司n日的,我们来计算每一日M个公司纵向的类夏普指标

2、最近各事件表现

根据事件驱动的评估体系,我们对前一周各事件发生后5个交易日的平均表现进行评估,从风险收益比角度进行评价。

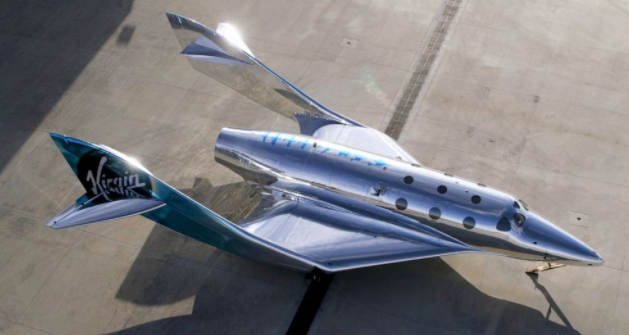

从图1中,我们可以观察到各事件近期的风险收益比情况:

1、近期业绩超预期、扭亏、增发回补风险收益比表现较好,初始呈现正向的风险收益比;

2、员工持股呈现负向的风险收益比,表现不佳;

3、股权激励、评级上调、定向增发风险收益比呈现一定的延后上升的态势,随后逐渐衰竭。

三、事件驱动策略最新表现

根据不同的事件,我们建立了不同的交易策略,在此,我们列示了各事件今年年初至今的表现,以及本周各事件的表现情况。

表5:事件驱动策略明细

事件名称策略明细评级上调进入时机:当一只股票20个交易日没有被分析师上调至买入评级,此时如果有分析师将该股票上调为买入评级,我们则认为这个时点是一个买点。退出时机:我们选择在买点出现后,若出现新财富分析师推荐,延长持有时间至40个交易日;统计跟进推荐分析师的数量,当限定时间内跟进分析师数量达到设定的阈值4个时,出现卖点,若分析师数量始终没有达到设定的阈值,则到达限定时间时20个交易日平仓。

脉冲因子根据事件评估系统得分,每个调仓周期时点上得分最高30只股票构建组合,并持有一个月。资料来源:长江证券研究所

事件驱动的回测框架:

1、限定最大持仓数量,持有股票数量不超过最大持仓数,满仓时不会再纳入新股票;

2、初始各槽位等权分配资金,若有股票移出组合,将得到资金平均分配在空槽位上;

3、ST、*ST、停牌股票均不会纳入组合,开盘涨停股票延期至下一交易日买入,若连续涨停5个交易日,则不再纳入组合;

4、所有策略考虑0.3%的双边交易成本。

根据我们的策略规则与回测框架,我们可以回测得到各事件今年以来的表现如下

表6:各事件策略今年以来表现

事件名称年初以来表现超额沪深300超额中证500超额创业板评级上调-18.26%-2.88%3.16%2.93%脉冲因子-15.40%-0.35%5.68%5.45%资料来源:长江证券研究所

从各事件年初以来的表现我们可以看到,由于年初以来大盘的大幅下跌,两个策略的表现均为负收益,但评级上调与脉冲因子策略相对于中证500,创业板均有着超额收益。

表7:各事件策略本周表现

事件名称本周表现超额沪深300超额中证500超额创业板评级上调-4.84%-3.07%-0.69%1.03%脉冲因子-6.64%-4.87%-2.50%-0.77%资料来源:长江证券研究所

从本周各策略的表现来看分别取得了-4.84%和-6.64%收益,跑输沪深300、中证500。